Rækkefølgen for overvejelser ved generationsskifte er alt andet lige:

- Er sælger i stand til at leve med at overgive kontrollen – det vil sige, er sælger i virkeligheden ”salgsmoden”?

- Er køber i virkeligheden interesseret i at erhverve virksomheden eller føler køber sig blot forpligtet – er køber båret af ”den hellige ild”?

- Tjener virksomheden penge både i dag og de næste 5 år?

- Fik vi startet i god tid?

Har vi håndteret ovenstående punkter, så er det oftest naturligt at indlede samarbejde med den nye erhverver (som ikke blot præsterer købesummen kontant – men træder ind og overtager virksomheden) ved at gennemgå en modningsproces, hvor der ofte indledningsvis etableres en professionel bestyrelse, og det kan være med en erhvervsadvokat for bordenden.

Når betingelserne er afklaret, og lysten til henholdsvis at sælge og købe er helt og aldeles afdækket, så vil en enkel selskabsmodel være at anbefale for langt de fleste ”almindelige” generationsskifter. Modellen beskrives derfor nedenfor. Naturligvis skal man tage det forbehold, at alle generationsskifter er individuelle og nærværende beskrivelse, er blot sigte på at beskrive en model, som langt de fleste almindelige små- og mellemstore virksomheder med fordel kan benytte og som ikke er påvirkelige over for ændringer i gave- og afgiftssystemet.

Så kan man indvende en hel masse forhold, f.eks. om sælger risikerer at sidde tilbage med ganske mange penge, som ikke er brugt, og som der måske skal svares boafgift af osv. osv., men helt generelt er svaret blot, at denne fine generelle model på en god måde sikrer generationsskifte på fordelagtige vilkår, og der er ingen grund til at italesætte, at generationsskifter er forhindret i Danmark af afgiftsmæssige grunde. Det er de ikke, når de håndteres og planlægges i god tid.

Endelige skal det fremhæves, at modellen kan benyttes af både familie og andre, som sælger har et godt kendskab og en stor tiltro til. Modellen kan suppleres med en beskeden eller stor udbetaling – alt efter købers muligheder og vel egentlig også – alt efter størrelsen på sælgers tiltro til køber og den kommende generation.

Modellen

Sælgers driftsvirksomhed skal etableres i selskabsform, og sælger skal eje driftsvirksomheden via et selskab.

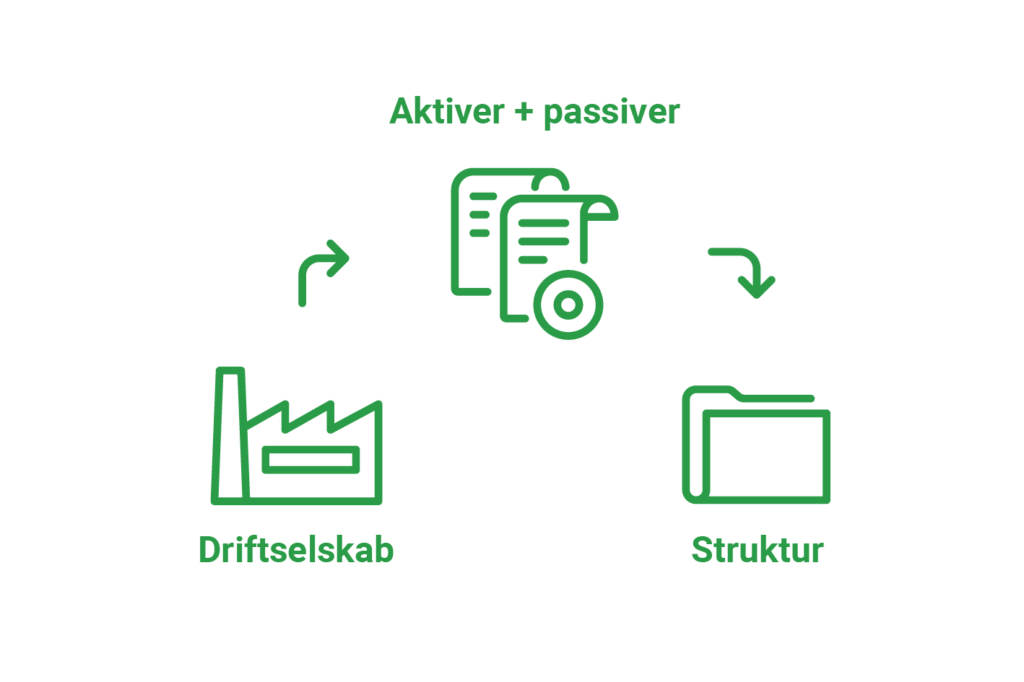

Unødvendige aktiver og passiver skal udgå af balancen. Aktiver og passiver, der ikke har noget med den umiddelbare drift at gøre, må f.eks. finansieres i holdingselskabet i stedet.

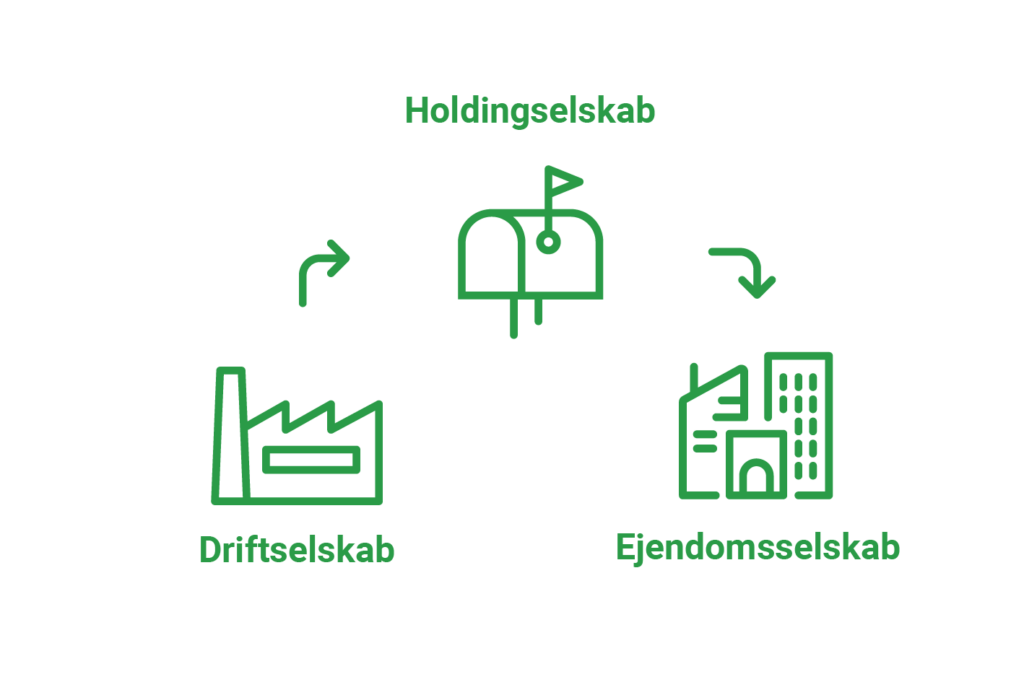

Det er ofte en idé, at en driftsejendom placeres i et søsterselskab til driftsselskabet. Dette kan lade sig gøre med relativt få omkostninger.

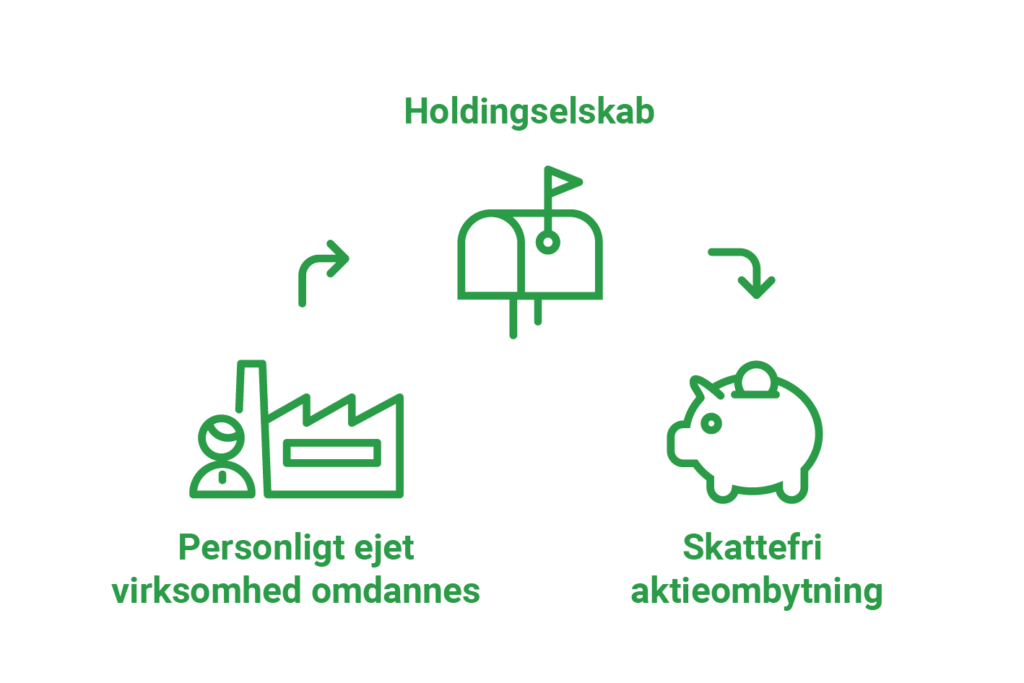

Er driftsvirksomheden personligt ejet, kan regler om skattefrivirksomhedsomdannelse benyttes. Efterfølgende kan et holdingselskab etableres efter reglerne om skattefri aktieombytning. Det kan medføre en 3-årig ejertidsbegrænsning, det vil sige i 3 år er sælger afskåret fra at sælge og overdrage til andre. Dette indikerer blot, at et generationsskifte skal planlægges i god tid.

Køber etablerer et holdingselskab, Kr. 40.000,00 indskydes som startkapital/anpartskapital. Den ældre generation kan gavegive beløbet, hvis det ønskes. Afgiften derved er kr. 0,00 til børn/livsarvinger.

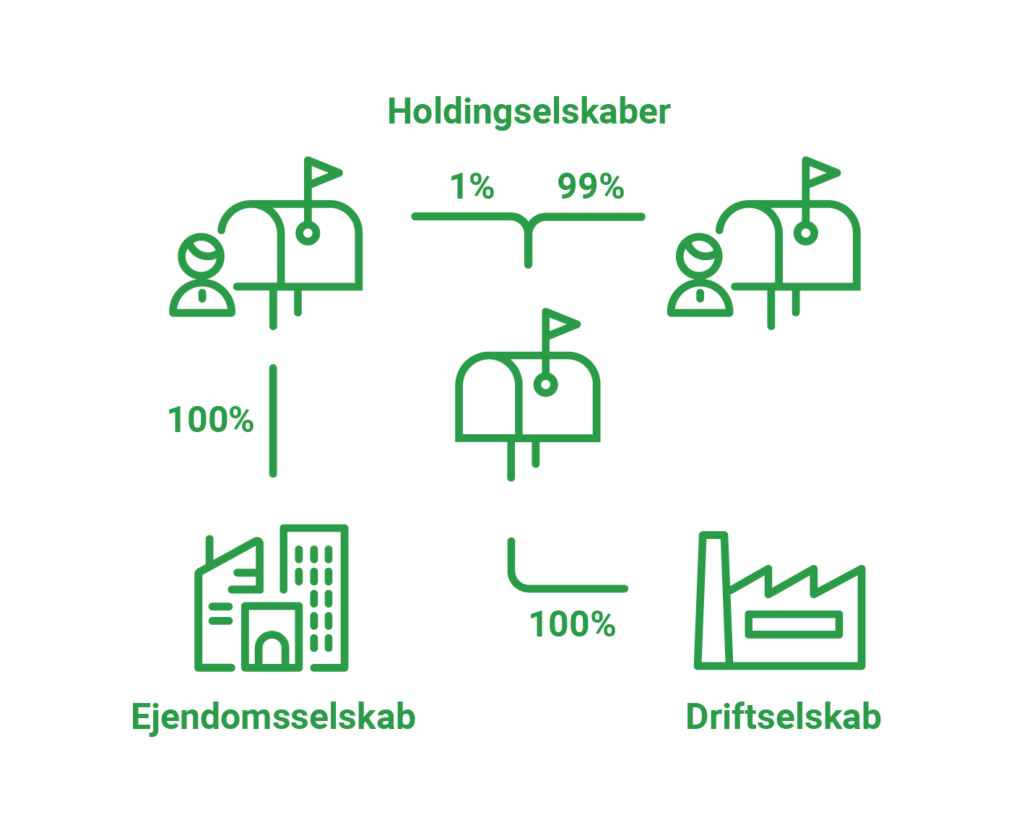

I fællesskab stiftes nu et nyt holdingselskab som f.eks. er ejer med 99% af den nye generation og med 1% af den gamle – men den hidtidige ejer har stemmerne, og det sikres gennem en opdeling i A- og B-kapital. Sambeskatningsregler kan sikre optimal skattehåndtering i koncernen.

Det nye holdingselskab erhverver driftsselskabet efter en gennemgang af værdierne. Der tages naturligvis et skatteforbehold, som sikrer, at såfremt myndighederne har indsigelse mod værdiopgørelsen, da kan parterne enten træde tilbage fra aftalen eller alternativt indrette sig efter myndighedernes værdiansættelse. Ofte anbefales det, at revisor udfærdiger en vurderingsberetning eller værdiopgørelse, der er bilag til den egentlige overdragelsesaftale. Købet fastsættes med en mindre udbetaling og et gældsbrev, som er sikkerhed for den resterende betaling. Efter Ligningslovens § 2, stk. 5 er der mulighed for betalingsrente f.s.v.a. renterne. Men i selskaber skal der beregnes og betales rente.

På ejerniveau fastsættes en ejeraftale, hvorefter kapitalopdelingen skal sikre den hidtidige ejer. Stemmemajoriteten bortfalder, når gældsbrevet er indfriet. Gældsbrevet indfries ved overskud i holdingselskabet. Der udloddes først til det nye holdingselskab og dernæst medgår udbyttet til betaling på gældsbrevet til sælgers holdingselskab. Der kan stilles sikkerhed i form af håndpant i kapitalen i selskabet.

Det ses ofte, at det tager 3-8 år for driftsselskabet at generere tilstrækkelige udbytter til at gældsbrevet kan indfries.

Tilbage står den hidtidige ejer efter indfrielse med kapital i sit holdingselskab og den nye ejer har via selskabets overskud opnået at blive ejer og kan herefter selv disponere. Hvis bestyrelsen har været professionaliseret i starten, så har bestyrelsen også haft en tovholderfunktion for at sikre både den nye generation og den generation som sælger og afstår sin virksomhed. Man skal have og vise respekt for, at det ofte er sælgers ”kæreste eje”, der overdrages og at det kan give modstridende følelser på den ene side at skulle vinke farvel til sit livsværk, men på den anden side kan glædes ved at ”barnet” lever videre og at den nye generation får mindst samme muligheder for at udleve sine erhvervsambitioner, som man selv har haft.

Testamente og fremtidsfuldmagt

Modellen skal bakkes op af et testamente og en fremtidsfuldmagt. Testamentet regulerer, hvad der sker, såfremt en af parterne afgår ved døden inden generationsskiftet er gennemført. Fremtidsfuldmagten sikrer, hvad der sker, hvis en part bliver ude af stand til at disponere som følge af akut og svær sygdom eller lignende. Desuden kan det være tilrådeligt, at der oprettes en ægtepagt, så ejerandele i virksomheden er købers særeje (via sit holdingselskab), så det sikres, at en evt. Skilsmisse ikke kan medføre virksomhedernes forlis. Når generationsskiftet er gennemført, er det normalt nødvendigt at ændre de testamenter, der er oprettet mens generationsskiftet var i gang.

Som det ses, er der mange dokumenter, der skal håndteres, men der er ingen grund til at komplicere forløbet – det kan trods alt håndteres ganske enkelt og på en fuld forsvarlig måde.

Udefra kommende omstændigheder kan bringe generationsskiftet i fare, og det skyldes normalt det forhold, at de udefra kommende momenter forringer indtjeningsevnen i driftsselskabet. Det ses også af og til, at der opstår uenighed undervejs mellem ejerne, og det er i så fald dybt beklageligt og vidner ofte om, at der ikke har været den nødvendige forberedelse af generationsskiftet.

Opstart

Hvornår skal man starte? Man skal slet ikke starte, hvis køberen ikke er 100% motiveret. Desuden skal man passe på med at starte for sent og som en tommelfingerregel kan man vel sige, at en ejer, som har rundet de 50 år uden at have gjort sig overvejelser om generationsskifte, er sin egen værste fjende. Der skal det lyde til køber og sælger: Kom nu i gang! 😊